Punto de partida

Punto de partida

La ruta de Imagine: de aceleradora a fondo de venture capital de US$ 4 millones

La ruta de Imagine: de aceleradora a fondo de venture capital de US$ 4 millones

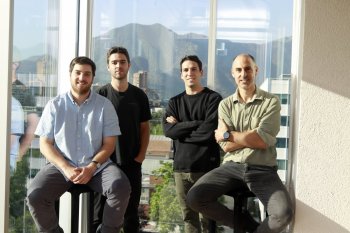

Tras un viaje a Silicon Valley con el exPresidente Piñera surgió una idea de Microsoft de hacer un centro de innovación en Chile. Al mismo tiempo, cuatro empresarios buscaban crear una incubadora de negocios fuera del mundo académico. Los caminos se cruzaron y en 2014 nació Imagine Lab, que ha financiado 120 startups en la región. En abril de este año iniciaron una nueva etapa y ya están invirtiendo como fondo de capital de riesgo.

-

Cuéntale a tus contactos

-

Recomiéndalo en tu red profesional

-

Cuéntale a todos

-

Cuéntale a tus amigos

-

envíalo por email

En más de 10 años Imagine Lab ha evaluado 10 mil startups en Latinoamérica. De esas, han apoyado 700 y financiado 120 con tickets de entre US$ 5 mil y US$ 120 mil. Un tercio de ellas han sobrevivido y el top 15 de las que aún existen tiene una valorización que supera los US$ 300 millones. Javier Cueto, socio de Imagine, dispara estos números de memoria. A esto agrega que han trabajado con 60 corporativos de la región y tienen relación con más de 100 fondos.

Pero todo esto es la primera etapa de Imagine. Hoy, es otro el foco de Cueto. Acaban de levantar US$ 4 millones en su primer fondo de venture capital, donde tienen inversionistas como Daniel Undurraga (Cornershop), Wilson Pais (Microsoft), Ángel Izurieta (Google), Jaime Caicedo y Patricio Cofré, ambos de EY y la fundación Procrédito de Bolivia, además de otros 30 aportantes.

Viaje a Silicon Valley

La historia de Imagine empieza en un viaje a Silicon Valley con el exPresidente Sebastián Piñera en 2012 y un grupo de empresarios y ejecutivos, entre los que estaba Wilson Pais, country manager de Microsoft. A Pais, luego de visitar uno de los centros de innovación de la firma fundada por Bill Gates, quedó dándole vueltas una idea que lanzó el mandatario: replicar el centro de innovación en Chile.

En paralelo, los emprendedores Eduardo Tastets (Redd System), Rodrigo Lafuente (ISC Chile), Pablo Caroca (Nectia) y Manuel y Roberto Pino (Being Consulting), todos parte de la asociación gremial de empresas de software (hoy Chiletec), buscaban crear una incubadora con empresarios apoyando emprendedores, ya que encontraban que las alternativas que existían era todas académicas.

Desde Microsoft presentaron el proyecto a Corfo y fue rechazado; sin embargo, la entidad estatal sabía del proyecto que buscaban armar los miembros de Chiletec, y conectó las puntas. Ahí apareció la oportunidad de hacer un joint venture: Imagine se convertiría en el primer centro de innovación de la compañía en Hispanoamérica, con una incubadora que administraría US$ 5 millones de fondos Corfo.

Algunos de sus casos emblemáticos fueron Pasajebus (hoy Kupos), Chattigo, Mudango, Agenda Pro e Ipsum (hoy Outbuild). Asegura Cueto que ya tienen dos exits: QVO, adquirido por Kuskhi (donde multiplicaron por tres la inversión), y Farmazon, adquirido por un privado.

Tesis de inversión

En 2016 Cueto se sumó como CEO de la aceleradora; venía de IncubaUC y estaba a cargo del programa de internacionalización de las startups del programa. Llegó a la tercera generación de Imagine, y a finales de ese año se convirtió en socio.

Llegada la pandemia, ya habían invertido el 100% del fondo Corfo obtenido y vino la pregunta “¿cuál es el siguiente paso?”, recuerda Cueto. Tenían la duda de si seguir como incubadora o crear un proyecto que hace tiempo discutían: ampliar su oferta al mundo del venture capital.

El modelo era alimentarse de los negocios que vengan de la aceleradora, pero ser un fondo 100% privado que pueda invertir en cualquier lugar del mundo sin ningún tipo de restricción de Corfo. La idea cuajó entre los socios, y en 2022 hicieron el primer cierre de US$ 2 millones para empezar a invertir.

La tesis de inversión se basó en dos industrias: futuro del trabajo y futuro de las finanzas, con un enfoque en startups en etapa pre seed para invertir tickets de entre US$ 150 mil y US$ 250 mil. Ese mismo año hicieron las primeras inversiones y hasta la fecha llevan ocho firmas: Relif, Wekall, Velocity, MiEmpeño, Beeok, Avanzo, Board y Ainwater.

Recientemente cerraron el fondo con US$ 4 millones, pero no fue fácil, confiesa Cueto. “Asumimos que iba a ser más sencillo porque vivimos todo el boom del 2021, en que levantabas el sombrero y te metían plata. Pero a nosotros nos tocó lidiar con otro gobierno, con dos convenciones constitucionales y subida de tasas de interés. Cada mes era una noticia distinta que hacía más complejo levantar. Al final, creo que haber vivido eso nos ayudó a empatizar con los emprendedores y a ellos les ayudó para darse cuenta de que a los fondos también nos cuesta levantar capital”.

Diversidad

“Un 30% de las startups que levantaron capital en Latinoamérica en los últimos 18 meses han vuelto a hacerlo”, dice Cueto, lo que refleja lo poco líquido que está el mercado. “Si miras 2023 y 2024 por trimestre, el promedio de inversión es de US$ 1 mil millón, una línea recta que se suponía este año iba a ser un punto de inflexión. Eso no pasó”, agrega.

Como dato adicional, Cueto asegura que una de cada 30 startups que levantan una serie semilla en la región logran levantar una serie B. En esa línea, parte de su tesis de inversión está enfocada también en la diversidad.

“Si miras los managers de los fondos, 90% son hombres blancos heterosexuales. A lo que nosotros apuntamos es a lograr una industria más inclusiva pero no sólo a nivel de fundadores, también a nivel de administradores de fondos y aportantes”, afirma Cueto.

Es por eso que están terminando una certificación en Diversity VC, firma que busca “crear una industria libre de prejuicios”. Además de esto, dice Cueto, “tenemos un 33% de postulantes al fondo con mujeres cofundadoras, pero más allá de medir la diversidad de género, buscamos ayudar a nuestro portafolio a tener políticas de diversidad e inclusión, que puede ser étnica, educacional, sexual, etc.”, asegura.